こんにちは、投資経験25年のサラリーマン投資家&FP2級技能士、みつぞうです。

皆さんはiDeCo(イデコ)をご存知ですか?

たしか、個人で年金を準備するしくみだと思うけど、詳しくはわからないわ。

という方も多いと思います。

この記事はそんな方に贈ります。

この記事を読むと、

- iDeCo(イデコ)ってどんな制度?

- iDeCoを使うとどんなメリットがあるの?

という疑問が解決します。

簡潔に見やすく書いていますので、忙しい方でもお気軽にご覧ください。

※この記事はアフィリエイト広告を利用しています。

iDeCoのお話をする前に、そもそも日本の年金制度のことがよく分からないという方は、初めに次の記事をご覧いただくとわかりやすいと思います。

iDeCo(イデコ)は、個人が年金資産を準備するのを助ける制度です

iDeCo(イデコ)は、毎月一定額を投資信託などに投資して個人の年金資産を形成するための制度です(個人型確定拠出年金)。

- 毎月、一定額を拠出して投資信託などで運用する

- 掛け金は5000円以上、1000円単位。上限は職業によって異なる

- 20歳以上60歳未満の人が加入できる

- 受け取り開始時期は60歳〜70歳で選択可能

- 受取方法は、一時金、年金、一時金/年金の併用で選択可能

iDeCoの手数料、商品内容、サポート体制などは、口座を開設する金融機関によって異なります。

比較サイトなどを利用して、希望にあった金融機関を選ぶと良いでしょう。

選択に迷ったら、楽天証券やSBI証券などのネット証券がおすすめです。

手数料がやすく商品数も豊富で、スマホから簡単に積み立て設定などを行うことができます。

今はなんでもスマホでできるのね。

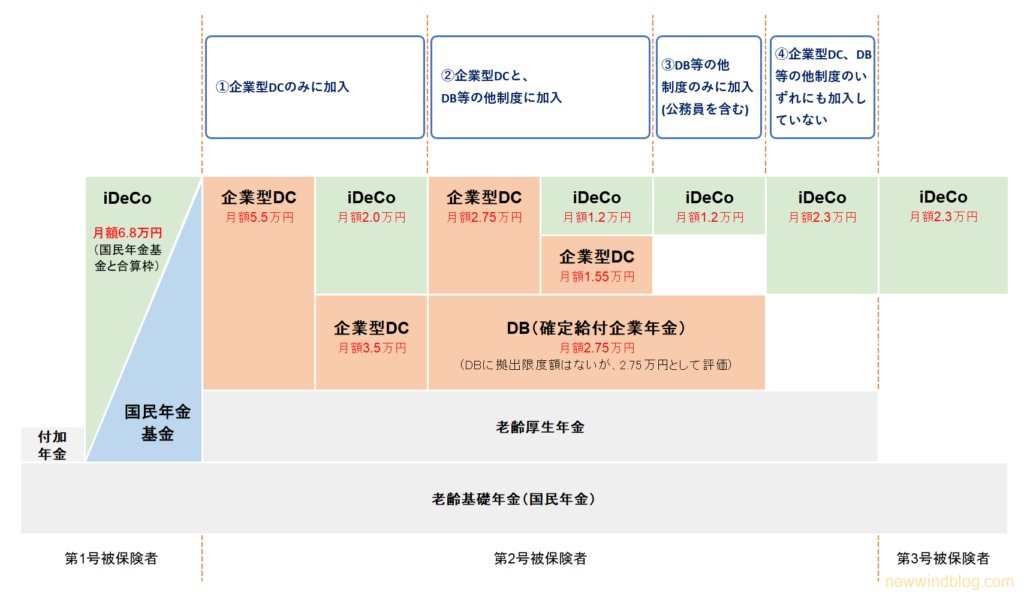

掛け金の限度額は職業によって異なります

拠出限度額は、職業と国民年金の被保険者種別によって異なります。

うちの会社は、企業型DCと確定給付年金があるから、毎月1.2万円が上限だね。

2020年5月から加入可能年齢が拡大される

現在の加入可能年齢は、20歳以上60歳未満ですが、2020年5月から拡大されます。

具体的には、国民年金の第2号被保険者または任意加入被保険者なら、60歳以降も加入できます。

つまり、

- 会社員や公務員で、60歳以降も厚生年金/共済年金に加入して働く人

- 国民年金に任意加入している人(国民年金の加入期間が480月に達するまで)

のどちらかを満たす方は、60歳以降もiDeCoに加入し拠出を行うことができます。

2020年4月から受給開始時期の選択肢が拡大される

iDeCoの受給開始時期は、60歳(または加入資格喪失後)〜70歳の間で選択するしくみですが、2022年4月からは、上限年齢が75歳に引き上げられます。

それそれの事情や運用状況に応じて、受給開始時期を選べる範囲が拡がったのはうれしいことです。

iDeCoや NISAなどは毎年のように制度が改善されていますから、たまにチェックした方が良さそうですね。

iDeCo(イデコ)のメリットとデメリットは何?

iDeCoのメリットは?

iDeCoのメリットは、大きく分けて4つあります。

- 掛け金が全額所得控除できる(専業主婦は非該当)

- 投資した商品の運用益が非課税になる

- 運用商品は何度でも売却、スイッチング可能

- 受け取りは一時金または年金。一時金で受け取ると退職金扱いとなり、多くの場合は非課税になる

所得控除ですが、第1号被保険者/第3号被保険者の方は確定申告を忘れずに行う必要があります。

第2号被保険者の方は、会社が払い込んでいる場合は会社が手続きをしてくれ、個人で払い込んでいる方は、年末調整で「小規模企業共済等掛け金払込証明書」を会社に提出するだけです。

受け取りについては、一時金で受け取る場合は「退職所得控除」が適用され、多くの場合、非課税になります。

年金で受け取る場合は「公的年金等控除」が適用され、他の公的年金や企業年金と合算して、雑所得として所得税/住民税が計算されます。

掛け金と運用益の両方に税金優遇があるなんて、すごいわね!!

そうだね。せっかく個人で年金資産を構築する支援制度があるんだから、利用しないのはもったいないね。

iDeCoのデメリットは?

iDeCoのデメリットは次のとおりです。

- 原則、60歳まで引き出せない

- 口座開設や維持に手数料がかかる

- 受け取り時、1回につき440円の手数料がかかる(年金受け取りのときは注意)

個人年金の資産形成を目的として税制面で優遇された制度ですから、60歳まで引き出せないのは、ある意味自然だと思います。

ただ、60歳まで引き出せないことを前提に、無理のない金額を拠出することが重要です。

また、口座開設や維持の手数料は、金融機関によって異なります。長期投資では手数料が運用成績に大きく効いてきますので、なるべく手数料の低い金融機関を選びましょう。

手数料ってどのくらいかかるのかしら?

加入時の口座開設手数料は2329円でどこも同じです。

毎月かかる手数料は、毎月171円〜629円(積み立てを行う月の場合)と、金融機関によって大きく異なります。

iDeCo(イデコ)で資産運用した2年半の運用成績は?

さて、iDeCoの概要はおわかりいただけたでしょうか?

ここでは、我が家の専業主婦がiDeCoを利用して約2年半にわたって拠出・運用した成績をご紹介します。

積み立て期間: 2018年3月〜

つみたて金額: 2.3万円/月

購入商品:

eMAXIS Slim先進国株式インデックスファンド

eMAXIS Slim先進国債券インデックスファンド

eMAXIS Slim米国株式(S&P500)

iFree新興国債券インデックス

DCニッセイJ-REITインデックスファンドA

三井住友・DC外国リートインデックスファンド

積み立ての詳細は上記の通りです。初めは国内株式や新興国株式も組み入れていましたが、現在は上記の投資信託で運用しています。

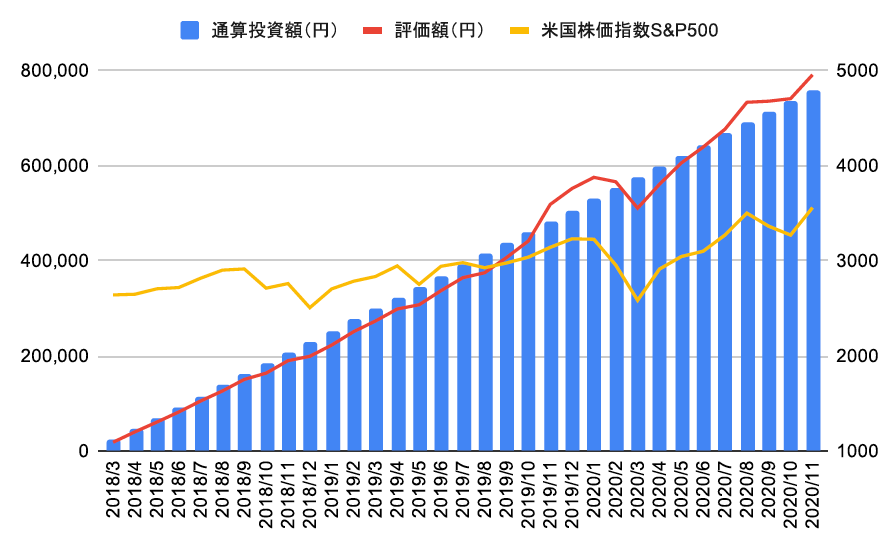

そして、気になる運用成績については、下のグラフをご覧ください。

青色の棒グラフが投資額で、赤い折れ線が評価額です。

2019年11月頃から含み益に転じていましたが、2020年3月のコロナショックの影響を受けて6万円近い含み損になりました。

その後、株価が上昇するにつれて含み損は減り、現在は5万3千円ほどの含み益があります。

コロナショックのような暴落を経た割には、早く含み益に戻ってほっとしているところです。

これも、毎月の積み立て投資の良い面が出たのだと思っています。

なお、黄色の折れ線グラフは米国の株価指数の一つであるS&P500インデックスを示しています。

運用商品に世界株式や米国株式を組み入れているので、参考までに表示しています。

まとめ

- iDeCoは、毎月一定額を拠出して投資信託などで運用する、個人年金支援制度

- 掛け金は5000円以上、1000円単位。上限は職業によって異なる

- 20歳以上60歳未満の人が加入でき、受け取り開始時期は60歳〜70歳で選択可能

- 掛け金が全額所得控除できる(専業主婦は非該当)

- 投資した商品の運用益が非課税になる

- 運用商品は何度でも売却、スイッチング可能

- 受け取りは一時金、年金、一時金/年金の併用で選択でき、一時金で受け取ると退職金扱いとなり、多くの場合は非課税になる

いかがでしたか?

今回は、iDeCoの概要と、我が家の専業主婦の過去2年半の運用成績をご紹介しました。

2019年は、老後資金が2000万円足りなくなるという「老後2000万円問題」が話題を集めました。

貯蓄額や生活に必要は費用は人それぞれ異なるので、老後資金がいくら必要か一概には言えませんが、年金生活に入ってから資金が足りなくならないように、働けるうちに準備しておきたいものです。

本記事が、皆様の年金資産構築のご参考になれば、幸いです。

松井証券のiDeCo 3つのポイント

■運営管理手数料が0円で安心!

■厳選した低コスト商品で充実のラインナップ!

■創業100年の歴史と実績

最後に、確定拠出年金について詳しく知りたい方は、次の本がオススメです!

確定拠出年金とiDeCoだけでなく、投資の基礎やポートフォリオの組みかた、必要な老後資金の計算などが、見やすくて良くまとめられています。

わたしはこの本を読んでお金に関するいろんな知識を得ることができ、実際にiDeCoを始めることができました。

本日はここまで。

最後までお読みいただきありがとうございました!!

次の記事も投資について役立つので、参考にしてみてください。

#iDeCo #インデックス投資 #運用成績 #投資信託 #主婦 #ファミリー世帯 #長期投資

コメント お気づきの点がありましたら、お気軽にお書きください。