こんにちは、投資経験25年のサラリーマン投資家&FP2級技能士、みつぞうです。

以前の記事で、確定拠出年金(企業型DC)の運用成績(2021年6月時点)について紹介しました。

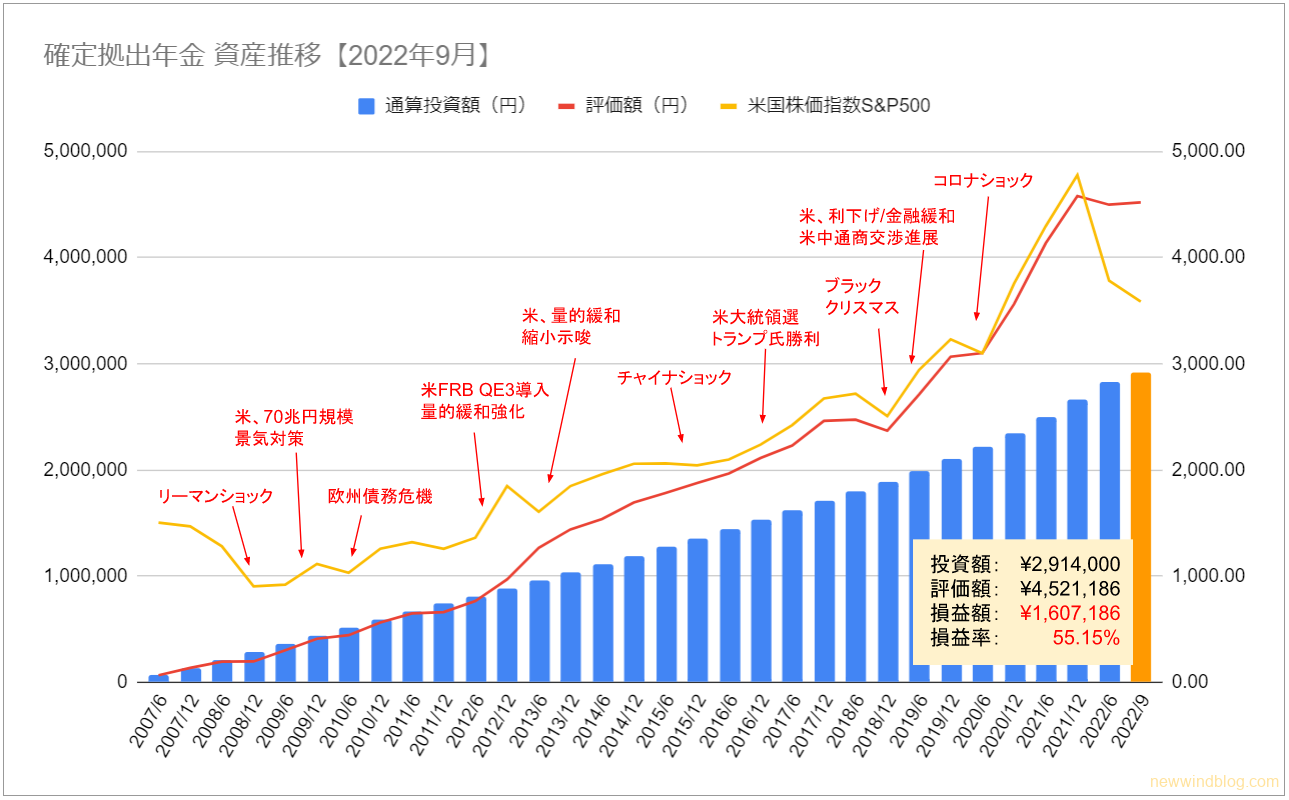

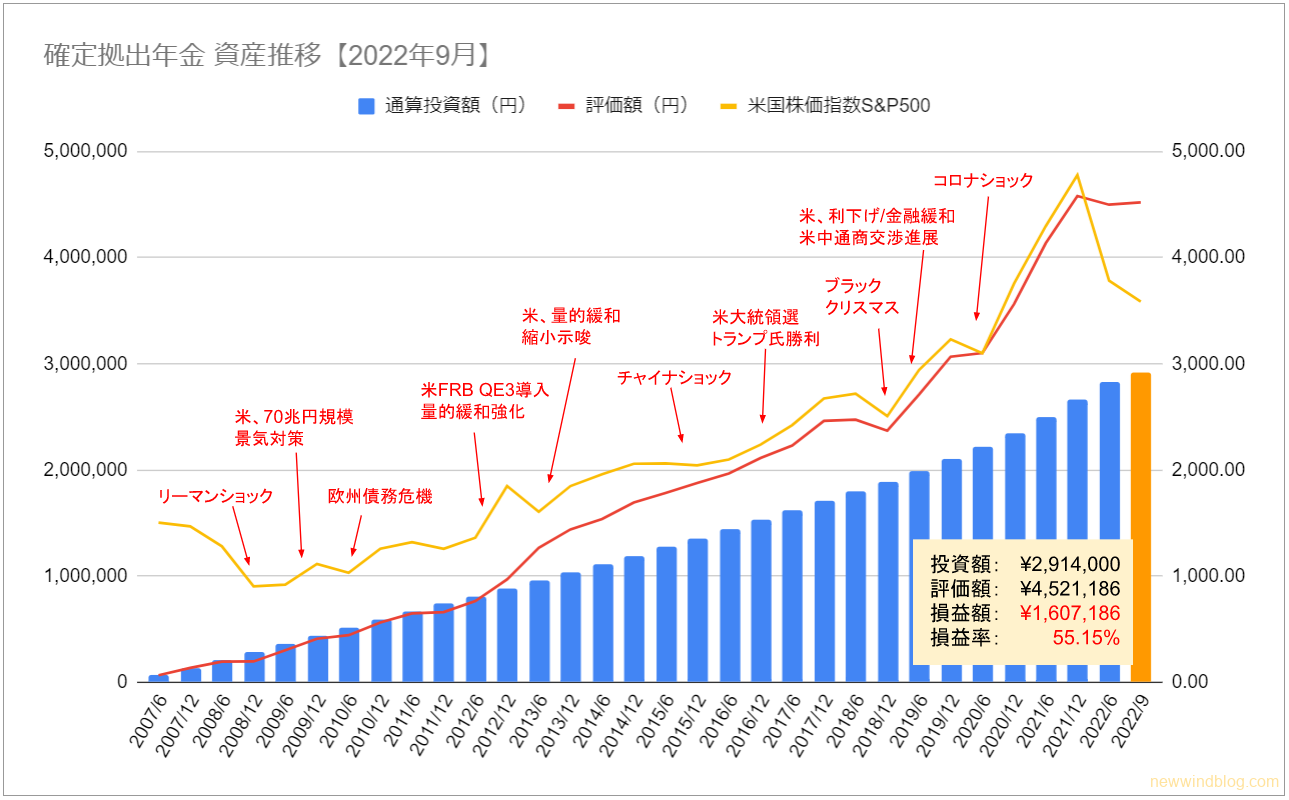

今日は、2022年9月時点の運用成績(2007年1月から15年8か月間)をご紹介します。

この記事はこんな人におススメです。

- 確定拠出年金を長期間運用したときの運用成績の事例が知りたい

リーマンショックやコロナショック、ウクライナ侵攻など数々の試練を経て、確定拠出年金の運用成績がどのように推移したか、長期投資を行う方のご参考になればと思います。

簡潔に見やすく書いていますので、忙しい方でもお気軽にご覧ください。

※この記事はアフィリエイト広告を利用しています。

【2022年9月】確定拠出年金の15年8か月の運用成績は含み益約160万円

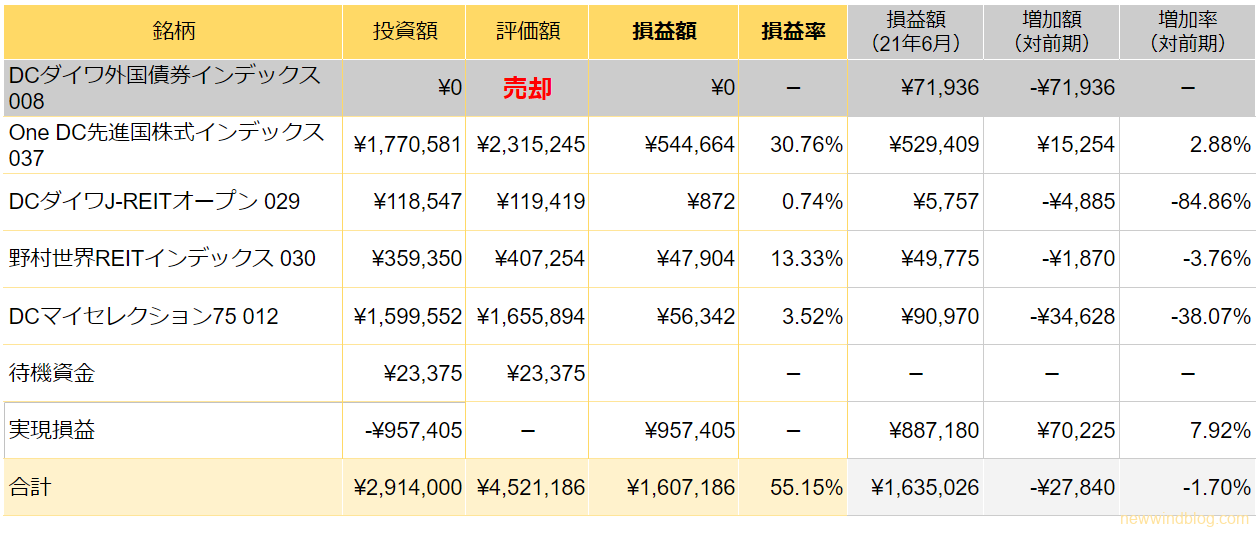

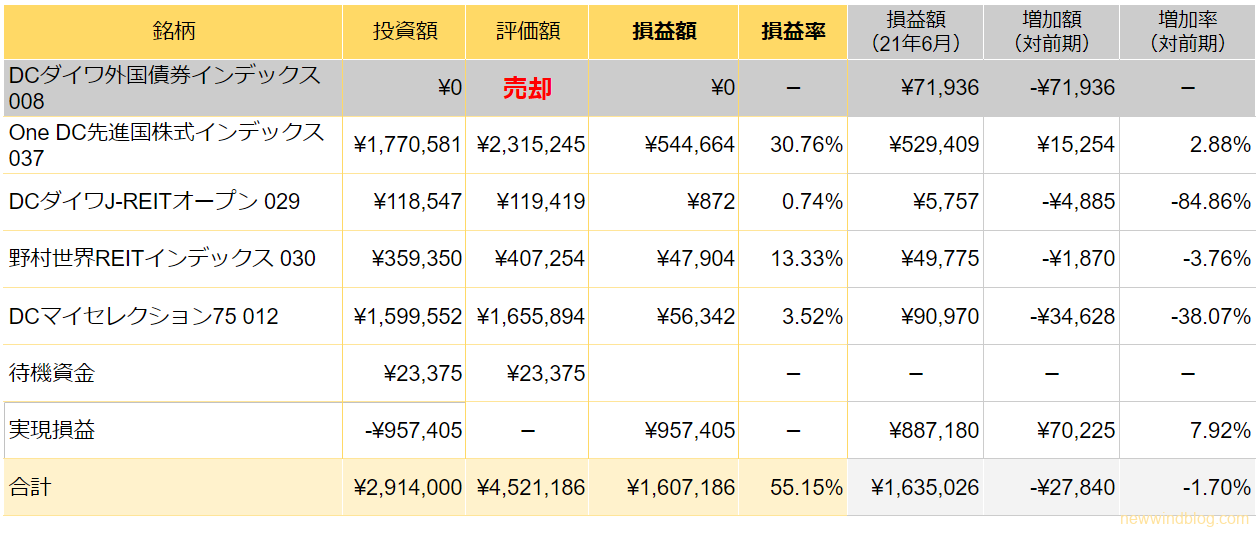

確定拠出年金の評価額は4,521,186円、評価損益は1,607,186円(+55.15%)となり、年平均利回りは3.52%になりました。

なお、運用開始以降、状況に応じて機動的にスイッチング(銘柄の入れ替え)を行ってきており、上の表は現在保有している銘柄を表しています。

直近では世界的なインフレに対応するために米FRBが利上げを開始した2022年3月に、DCダイワ外国債券インデックスから、One DC先進国株式インデックス*1とDCマイセレクション75*2にスイッチングしました。

*1 MSCIコクサイ・インデックスに連動する投資信託

*2 国内株式50%、外国株式25%、国内債券17%、外国債券5%、短期金融資産3%を基準比率とするバランスファンド

運用開始(2007年3月)からの資産推移は次の通りです。

2019年からは会社の拠出金に加えてマッチング拠出を行っています。

現在は、会社の拠出金とマッチング拠出の金額を合わせて満額の月々27,500円(年間330,000円*3)を拠出しています。

*3 掛金の拠出限度額は、他の企業年金がある場合で年額330,000円、他の企業年金がない場合は年額660,000円です。

前回の記事を書いた2021年6月以降は、コロナ禍における世界的なインフレに伴って、米FRBをはじめとする各国の中央銀行が利上げに踏み切ったことで、世界の株式市場は大幅に下落し、米国S&P500指数は2022年9月末時点で、16.56%下落しました(2021年6月比)。

筆者の確定拠出年金の評価額は、2021年12月に約458万円に達した後は横ばいの状態が続いています(月々の拠出額分、含み益が減少している状況です)。

しかし、各国の利上げ局面が終わって世界の株式市場が再び上昇基調に戻れば、その株価上昇の恩恵を受けることができると考えています。

確定拠出年金のポートフォリオと運用方針

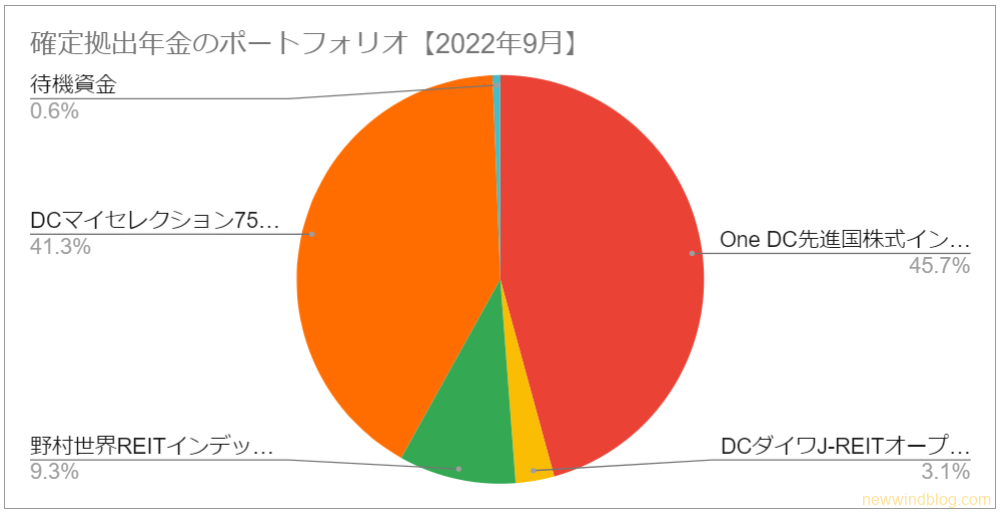

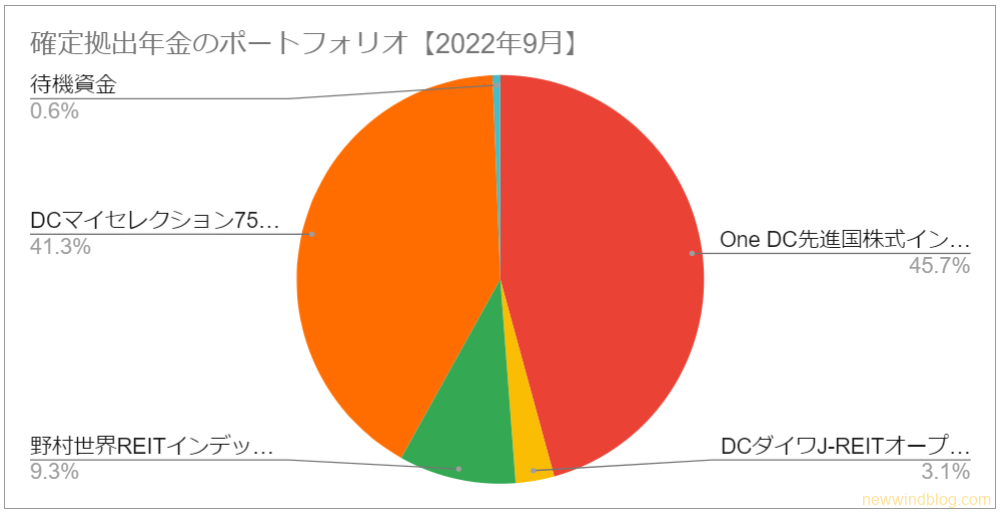

確定拠出年金のポートフォリオ

2022年3月のスイッチングにより配分が大きく変わりました。

先進国株式が45.7%、バランス投信が41.3%(国内株50%、外国株25%、国内債券17%、外国債券5%、その他3%)、世界リートが9.3%、国内リートが3.1%、待機資金が0.6%という配分です。

株式の比率が76%程度あるので、かなり積極的に資産の成長を目指すポートフォリオといえると思います。

ただ、今後は60歳以降の出口戦略と株式市場の状況をにらんで、より機動的にポートフォリオを見直していきたいと考えています。

確定拠出年金の投資目的と方針

確定拠出年金の投資目的と方針については次の記事をご覧ください。

まとめ

いかがでしたか?

今回は、2007年から15年8か月の期間における確定拠出年金(企業型DC)の運用成績について、ご紹介しました。

確定拠出年金は、公的年金の受け取り開始までの年金収入の一角として重要な位置づけのため、今後も慎重かつ大胆に運用を行っていきたいと思います。

本日はここまで。

最後までお読みいただきありがとうございました!!

次の記事も投資について役立つので、参考にしてみてください。

【じぶん年金】高配当株の配当金(お金のなる木)で自分年金を育てよう

【高配当株】高配当利回りの株式の配当金でインフレに備えよう! | 金のなる木育成

【じぶん年金】高配当株のお宝銘柄(前半)の運用成績[2022年8月]

【iDeCo】イデコが65歳まで加入可能に制度変更! | 含み益は35万円に[2022年3月]

【運用成績】ジュニアNISAの成績公開[2022年7月] | 含み益は113万円に!!

#企業型DC #企業年金 #運用成績 #投資信託 #インデックス投資 #会社員

コメント お気づきの点がありましたら、お気軽にお書きください。